La tokenización vive su momento de gloria. Conferencias, titulares y documentos de estrategia la presentan como la llave que abrirá el futuro de los mercados financieros, pero, en realidad, su éxito, al menos en Europa y en particular en España, no depende de la sofisticación del código ni de la velocidad de los «smart constracts», sino del peso, aún dominante, del Derecho.

Y es que el entusiasmo con la tokenización suele olvidar un hecho elemental: transformar digitalmente un derecho no equivale a transformar su régimen jurídico. Ni la blockchain ni las tecnologías de registro distribuido (DLT) alteran la naturaleza de los derechos subyacentes. Podrán hacer más eficiente su representación, su custodia o su transmisión, pero no pueden reescribir el Código Civil, la Ley de Instituciones de Inversión Colectiva o las protecciones del inversor a ojos de la Comisión Nacional del Mercado de Valores (CNMV).

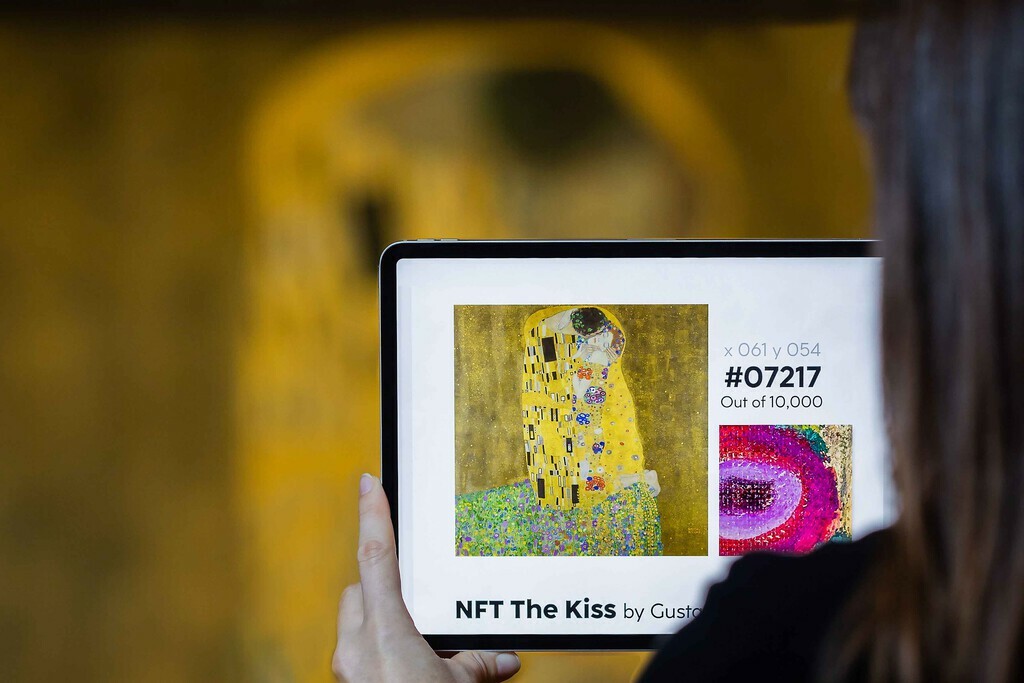

Tokenizar un activo significa representar en formato digital un derecho (por ejemplo, un crédito o un valor) susceptible de transmitirse electrónicamente. En teoría, la tokenización promete trazabilidad, eficiencia y menor fricción en la intermediación. En la práctica, sin embargo, cada token reposa sobre un derecho cuya validez y transmisibilidad siguen regidas por el Derecho positivo.

Tokenizar

Por eso, antes de hablar del fenómeno «tokenizar un fondo», hay que descender a los fundamentos jurídicos: (i) verificar la naturaleza del derecho representado (si es real o personal), (ii) cumplir con los requisitos legales aplicables a su transmisión y (iii) evaluar si el mercado normativo reconoce efectos jurídicos plenos a la infraestructura tecnológica utilizada (DLT o blockchain).

Solo cuando concurren estos tres elementos puede hablarse de una tokenización jurídicamente eficaz. En caso contrario, el token no es más que un reflejo informático, sin efectos sobre la titularidad real del derecho.

La legislación española ha avanzado notablemente con la Ley de los Mercados de Valores y de los Servicios de Inversión, que reconoce expresamente los sistemas basados en tecnología de registros distribuidos. El artículo 13 presume titular legítimo a quien figure en el sistema DLT, permitiéndole exigir las prestaciones correspondientes al valor. Además, este reconocimiento se extiende a la Ley de Sociedades de Capital y a la Ley de Instituciones de Inversión Colectiva, consolidando a un nuevo régimen de representación.

Fuente: www.fundssociety.com